到2027年全球水下市場總支出將超過420億美元|洛克石油擬13.02億元收購阿曼油田資產(chǎn)

2024-09-15

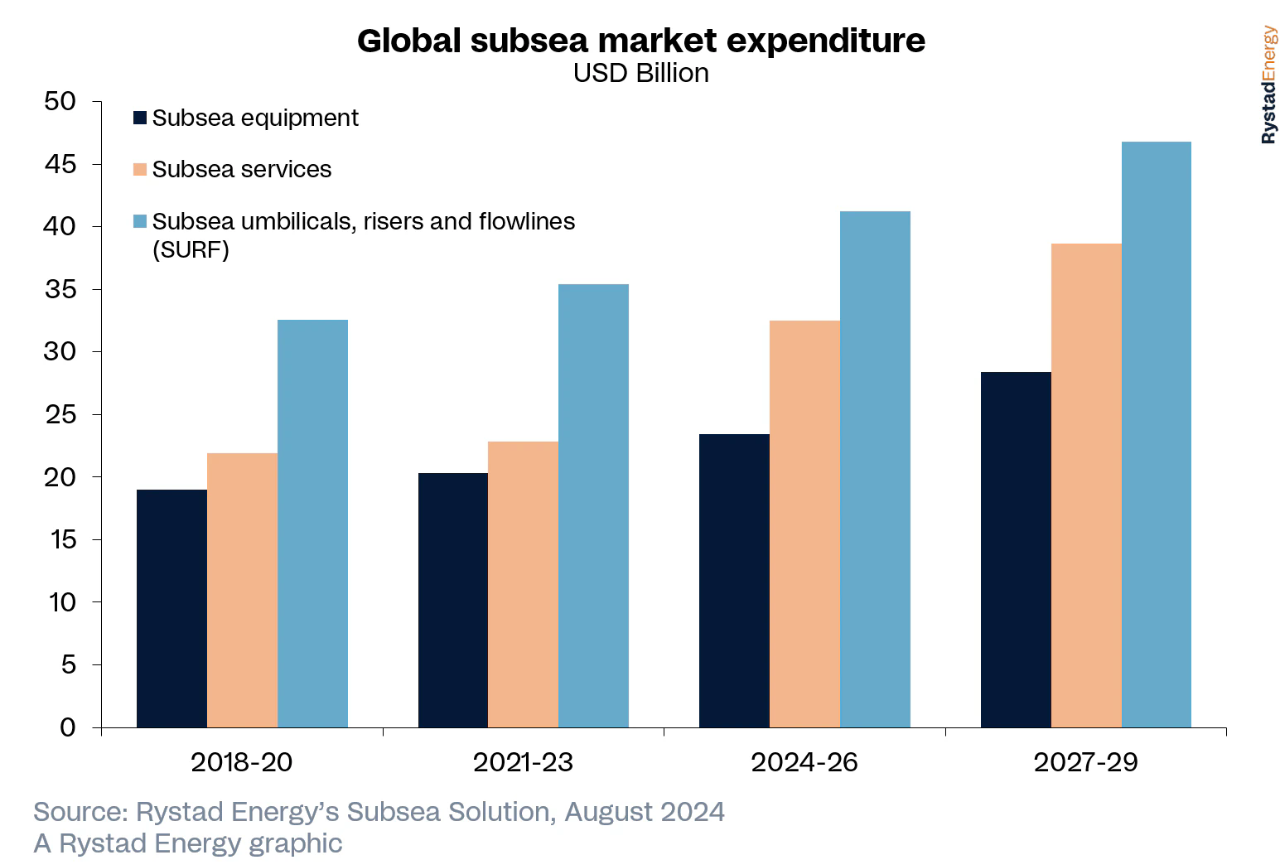

到2027年全球水下市場總支出將超過420億美元

海底市場領域包括參與生產(chǎn)和加工系統(tǒng)的參與者,例如海底臍帶纜、立管和輸油管(SURF)、采油樹、井口、管匯和其他組件,該領域將迎來大量資本流入。受運營商在設備和安裝服務方面支出不斷增加的推動,Rystad Energy 預計 2024 年至 2027 年的年復合增長率 (CAGR) 將達到 10%,預計到2027年時水下市場總支出將超過 420 億美元。南美和歐洲等地區(qū)的投資活動尤為活躍,這些地區(qū)的大型項目正在取得重大進展并吸引新的投資。值得注意的是,巴西仍然是焦點,因為它擁有豐富的鹽下儲量,推動了對海底設備和 SURF 的強勁需求。預計巴西的支出將比上一年增長 18%,到 2024 年達到 60 億美元。挪威在2020年至2023年間共安裝了600臺水下采油樹,在全球處于領先地位。未來,這些地區(qū)仍有大量深水、超深水項目有待開發(fā),例如巴西的Barracuda Revitalization、挪威的Johan Castberg項目等,將持續(xù)吸引資本涌入,推動水下市場規(guī)?;l(fā)展。展望未來幾年有望影響市場的供應商和運營商,TechnipFMC 預計將在 2024 年至 2029 年期間供應約 400 臺水下采油樹。其中,預計 35% 將供應埃克森美孚在圭亞那的開發(fā)項目,22% 將供應巴西的巴西國家石油公司。同時,OneSubsea 預計將在同一時期供應近270臺水下采油樹,其中約 40% 將供應巴西。Aker Solutions(現(xiàn)為 OneSubsea)預計將供應 150 臺水下采油樹,其中 80% 將供應挪威。

洛克石油擬13.02億元收購阿曼油田資產(chǎn)

9月13日,海南礦業(yè)發(fā)布公告,旗下全資子公司洛克石油擬以約13.02億元對Tethys Oil AB(下稱“特提斯公司”)進行全面要約收購,從而獲得該公司在阿曼蘇丹國(下稱“阿曼”)多個區(qū)塊的油田權益。

特提斯公司是一家專注于石油勘探和生產(chǎn)的企業(yè),在瑞典納斯達克斯德哥爾摩證券交易所上市,核心資產(chǎn)和主要業(yè)務活動位于阿曼,持有該國3&4區(qū)塊、49區(qū)塊、56區(qū)塊及58區(qū)塊油田權益。

洛克石油擬向特提斯公司的全體股東發(fā)出現(xiàn)金收購要約,本次要約收購價格為每股58.7瑞典克朗,要約的總對價約為18.94億瑞典克朗,約合13.02億元人民幣。

基于對洛克石油運營能力的認可,特提斯公司獨立競購委員會已一致建議該公司股東接受本次要約。本次交易完成后,洛克石油的原油2P凈權益儲量將提高約123%,實現(xiàn)油氣業(yè)務規(guī)模的大幅提升,保障洛克石油中長期可持續(xù)發(fā)展。

海南礦業(yè)于2019年通過并購洛克石油51%股權實現(xiàn)了從單一鐵礦石業(yè)務到“鐵礦石+油氣”的業(yè)務組合,并于2023年通過收購洛克石油剩余49%股權進一步夯實了油氣業(yè)務基礎。

此次要約收購阿曼油田資產(chǎn),是今年7月與沙特阿吉蘭兄弟礦業(yè)簽署合作意向后,海南礦業(yè)在中東地區(qū)的又一重大戰(zhàn)略舉措,未來公司將持續(xù)關注新興市場產(chǎn)業(yè)機會及全球范圍的能源和礦產(chǎn)標的,致力成為一家“以戰(zhàn)略性資源為核心,具有國際影響力的產(chǎn)業(yè)發(fā)展集團”。

(文章來源于海洋油氣網(wǎng))